みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

資産形成の方法には、主に3つの方法があります。

1、所得金額を増やす

2、すでにあるお金を増やす

そして、3つ目が出ていくお金(支出)を減らすという方法です。

今回の記事では、この3つ目の方法の「支出を減らす」という観点で、

ふるさと納税について書いていきます。

実は、ふるさと納税について、私自身まだやっていなかったので、これを機に始めてみようと思います。

今回の記事は、以下の記事を参考にして書いています。

・家計見直しナビ・知ってるとお得!ふるさと納税の仕組みとやり方をご紹介

Contents

ふるさと納税とは

ふるさと納税とは、自分の故郷や応援したい自治体を選択して、寄付を行うことができる制度です。もともと日本は東京一極集中、あるいは都市圏への集中に問題を抱えています。そのため、都市圏と地方とでは税収に大きな格差が生まれることに問題を抱えています。その地方における税格差を少しでも是正するために、導入されたものが「ふるさと納税」です。

ふるさと納税には、以下の3つのメリットがあります。

1、寄付金の返礼品を受け取ることができる

2、寄付金に応じて所得税・住民税の控除を受けることができる

3、寄付金お使い道を指定することができる

では最初に返礼品について書いていきます。

返礼品は、食料品だけではありません

上で、ふるさと納税を行うことで返礼品を受け取ることができる。ということを書きました。

返礼品には、様々なものがあります。その土地の名産品として出ている、肉や野菜、コメ類だけではありません。雑貨や日用品、観葉植物など本当に多岐にわたります。私自身、ふるさと納税の返礼品は食料品のみであると考えていました。現在私は会社の寮で暮らしているので、食料品があっても捨ててしまうと考えていたので、ふるさと納税についてはやっていなかったのですが、タオルやティッシュなどの日用品までも返礼品の対象になっています。そのため、社会人になってから、すぐにでもやっておけばよかったと今更ながら後悔しています。

次に、返礼品の相場についてですが、大体寄付金の3割になっています。これは法律で過剰に寄付金を募らないように決まっています。例えば1万円の寄付金を行った場合には、3000円程度の返戻品が送られます。ただ、人によってはこの3割という数字は少ないと感じる人がいるかもしれません。しかし、ここには注意が必要です。確かに返礼品は3割相当額ですが、実際に返礼される品は食料品や雑貨などでもその土地の名産品で市中に出回っていないものや、出回っているものであるとしても市中で購入しようとすると3割の金額では購入できないようなものが返礼品として送られてきます。

住民税控除と所得税還付を受けられます。

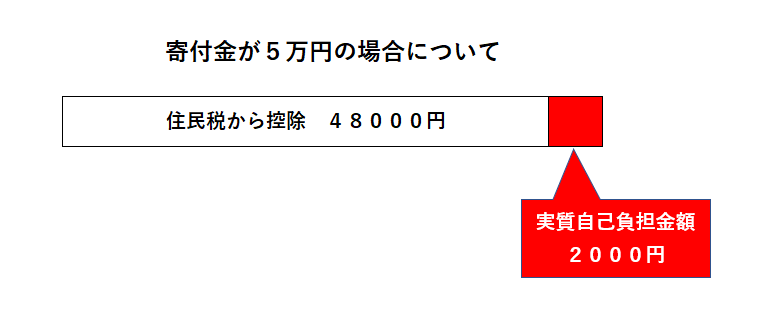

次に税金の控除です。ふるさと納税を利用することで、節税効果があります。軽減することができる税金は、所得税と住民税です。ただし、所得税については、住民税で控除できなかった分について適用されます。通常は住民税から控除され、それでも控除できなかった部分については、所得税の還付が適用されます。下の図を見てください。

上の図にある通り、寄付金の2000円を超える部分について、住民税控除が適用されます。そして、住民税によって控除しきれない部分については、所得税の還付対象になります。

ただし、この控除の適用を受けるためには、所定の手続きを踏まなければなりません。その方法は確定申告とワンストップ特例です。ワンストップ特例の詳細は別記事で紹介しますが、寄付先の自治体が5自治体以下の場合に適用できる制度で、それより多い場合には確定申告をしなければなりません。

ワンストップ特例の記事はこちら

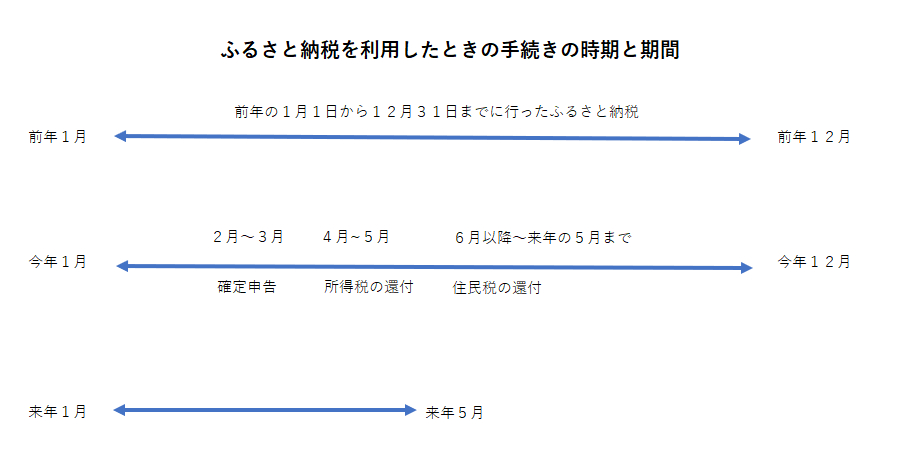

また、ワンストップ特例を使用すると、節税の対象は住民税のみですが、確定申告をすることで住民税控除だけではなく、所得税の還付も受け取ることができます。また、住民税の控除が適用されるのは、あくまで来年の住民税が対象になります。下の図が確定申告をした場合のふるさと納税と住民税の控除及び所得税還付の時期と期間の図です。

このような形で、住民税控除や所得税還付については、実際にふるさと納税を利用して、寄付をしたその翌年から適用される形になります。なので、ふるさと納税を始めた年については、通常の住民税と寄付金について、2重の負担となります。しかし、その次の年からは、住民税が控除されるので、ふるさと納税を利用する期間が長ければ長いほど、ふるさと納税の恩恵は大きくなります。

例えば、年収300万円の独身世帯の場合には、ふるさと納税の上限額は27000円になり、そして、20000円の寄付金を行ったとします。その場合には、3割の相当金額約6000円の返礼品が送られてきます。翌年に寄付金額の20000円から2000円を差し引いた18000円が住民税が翌年から控除される形になります。

上記で書いた寄付金から差し引いた2000円という数字は、定数となっており、寄付金がいくらであっても、変わりません。なので、ふるさと納税の寄付金が多ければ多いほど節税効果および総合的なリターンが大きくなります。

ふるさと納税を始めるためには?

最後にふるさと納税を始めるには、どうしたらよいかということを書いていきます。

Step1:ふるさと納税を利用するサイトを選択する。

ふるさと納税を利用する時には、どこのサイトを経由して申し込むのかということを決めていかなければなりません。例えば楽天でもやっていますし、それ専用のさとふるというものだったり、様々なものがあります。個人的には楽天のサービスを中心に使っているので、楽天のものを利用しようと思います。

ふるさと納税をするときには様々なものがありますので、比較サイトなどを参考にしてみるとよいと思います。比較サイトはこちらをクリックしてください。

Step2:控除上限額を調べる。

ふるさと納税でできる寄付金はいくらでもよいわけではありません。その人ごとの所得や家族構成によって、上限額が異なります。詳しくは各々の自治体に確認するようにしてみてください。参考までに、シミュレーションができるようなサイトがこちらでございますので、参考にしてみてください。

Step3:寄付する自治体を決めて寄付を申し込む。

そのサイトの方から、寄付する自治体等を決めて、実際に寄付をします。この時、クレカ等を設定できます。クレカによって決済を行った場合には、申し込みと寄付が同時に終了するので、手続きがさらに簡単になります。

Step4:お礼の品と寄付金受領証明書が届く

寄付の申込と決済が終了すると、返礼品と寄付金受領証明書が届きます。この時に送られてくる寄付金受領証明書は税金の控除を受けるために必要になるので、大切に保管してください。

Step5:寄付金控除の手続きを行う

税金の控除を利用するために、確定申告、あるいは、ワンストップ特例制度を利用します。どちらの場合も期限があるので、その期限には注意してください。

今回は以上です。最後まで読んでくれてありがとうございます。

Twitter(@szkryhiichioku)をやっていますので、フォローしてもらえれば更新を見逃しません。

面白かったら、こちらをクリックしていただけると励みになります

コメントを残す