みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

みなさんが、投資をするのは最終的に、その資金はどのような資金になるからですか? 教育資金としての準備からですか? 老後資金の準備からですか? こういった形で、何にいつ使うか予定が決まっている資金の場合、出口戦略を考えなければなりません。

今回の記事では、この「投資の出口戦略」について考えていきます。

Contents

なぜ出口戦略を考えなければならないのか?

投資における出口戦略は非常に重要です。私が、運用をしている目的は、主に老後資金の準備です。現在の職場では完全に働けなくなるのが65歳なので、65歳が目標の年になるわけです。現在私は24歳なので、あと40年程度あるわけです。非常に長い時間ですね。この40年間に資産形成をしていくためには、株式や株式型の投資信託で運用をしていくことが最も効率が良いと考えられます。

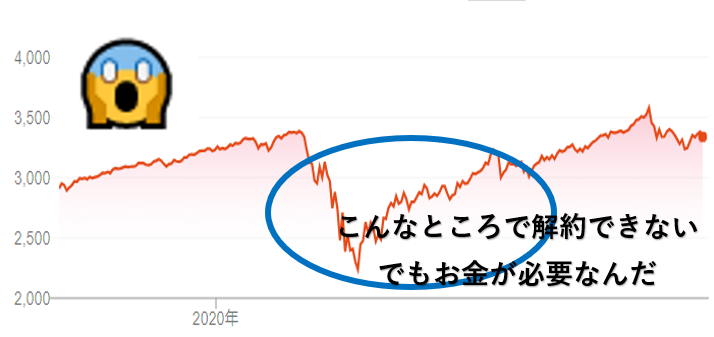

この40年の中で、一切運用資金に手を付けないずに生活できるのであればよいですが、大抵の場合には不慮のことで、その運用資金に手を付けなければならないことがあります。その時株式や株式型の投資信託だけでは、もしかしたら2020年4月のように大きく価格が下落している場合があります。しかも、煩わしいことにこのように運用資金に手を付けなければならないときというのは、大抵の場合、今回のように相場が悪い時であることがほとんどであることが多いようです。

また、上記では運用期間中における株価などの下落の場合を考えていますが、運用の期日最終日に大きく下落してしまう場合もあります。その時に株式等で運用をしている場合には、評価額は大きく下落している場合があります。もちろん、運用資産をその時にすべて現金化するとは考えられないので、ある程度は時間が解決してくれると思います。しかし、その時に解約する分は大きく損になっている可能性があります。

だからこそ、出口戦略を考えなければなりません。

出口戦略 ~アセットアロケーションを考える~

上記で、なぜ出口戦略を考えなければならないのかということを書きましたが、では、出口戦略とはどのような手法をとるのが良いのでしょうか? いくつか方法があるので、紹介します。

①目標期間になるまでに利確を行い、現金を確保

②目標金額を定めて、目標に到達次第現金確保

③ポートフォリオの資産配分を調整していき、安全資産の確保

以上のような3つの方法が考えられます。それでは、一つ一つ検証していきますが、結論から申し上げます。今回お勧めしたい方法は、③の資産配分を調整していき、安全資産の比率をたけめていくことです。以下では、その理由を考えていきます。

①の期日到来までに利確を行い、現金確保を行う方法についてです。皆さんもこの方法を提示されたときには、驚くと思います。そんな方法出来るのであれば、投資についてこれ以上勉強する必要はないし、今頃おくりびとにもなっているだろ!と。 まさにその通りだと思います。現実の相場で期日前に利確を行い、それで運用資産は十分であると考えられるように、人間の感情というものは機械的に出来ていません。これははっきり言って、非常に難しいもので、実現することができるのであれば、わざわざブログなどを読んで情報収集はしないでしょう。

次に、②の目標金額を定めて、目標到達次第利確を行い、現金を確保するという方法についてです。この方法は、例えば運用資金1000万円あった場合にいくら増えたら満足であるかということを考える手法です。例えば、10年間の間に、100%つまり、運用資産が2倍になったら満足であると考える場合、2倍になったら利確を行い、解約するという手法です。確かにこの方法は上の方法と違って、計画性があるので、①の方法と比べると非常に実現性があります。

しかし、この方法には2つの問題点があります。一つ目は、一度マーケットから離れてしまうので、再度ロング刷るポイントを見つけることが難しくなるということです。一度利確してしまうことで、マーケットを離れることになってしまいます。一度マーケットを離れるので、利確したポイントよりかは低い値段で購入したいというものが人間の感情です。そのポイントを探すあまりに、マーケットに再度入るタイミングが遅くなってしまい、機会損失を被ってしまうということです。

二つ名は、複利効果が小さくなってしまうということです。利確をした場合の利益部分はどうなりますか? 再投資をするというのが一般的ですが、もし期日が近いという場合には、再投資をするには不安が大きいでしょう。そのような場合には、複利効果が小さくなってしまいます。この複利効果は投資を行う上では非常に重要な要因の一つです。それを小さくしてしまう方法なので、この目標金額到達次第利確というのは、あまりお勧めできません。

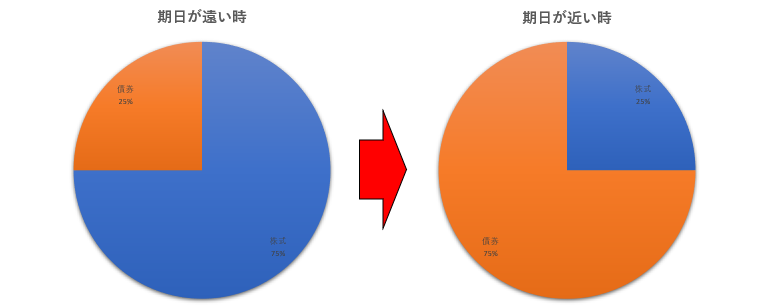

最後に③のポートフォリオの資産配分を調整していくという方法です。この方法はどういった方法なのかというと、運用期日が近くなればなるほど債券の資産配分比率を高めていき、逆に株式などの資産配分比率を低めていくということです。これは、株式や債券といったアセットクラスのリスクが違うことから行うことのできる手法です。株式はリスクが高く、ボラティリティが大きいために大きく利益になる可能性もありますが、逆に大きく損失になる可能性もあります。それに対して、債券の場合には、大きく損失になる可能性は非常に少ないですが、それと同様に大きな利益を得られる可能性はほぼありません。この特性を利用するのです。この特性を利用して資産配分比率を徐々に調整していくのです。

このように、資産配分の比率を変更していくことをアロケーションと言います。

この方法の場合には、上記のような目標金額到達次第利確という場合に、提示した問題点を解決できます。資産配分を変更していくだけなので、入るポイントに感情は必要ありません。また、運用も継続的に行うので、複利効果も発揮します。また、解約しなければならないことが起きた場合に、株式の方で大きな利益が出ているのであれば、そちらから解約を行えばよいですし、株式の方で大きく利益が出ていないのであれば、債券の方で解約を行えばよいわけです。このように、資金が必要になったときに、どちらから解約を行うのかという選択肢が設けられているということが、出口戦略には重要になるのではないでしょうか?

しかし、この方法にはデメリットがあります。それは、リーマンショックのような流動性危機の場合には、債券の方でも大きく値崩れが発生する場合があるということです。債券市場は、流動性が非常に大きい市場です。一日当たりの取引量で言うのであれば、東証の取引量の2倍以上の取引量が国債にはあります。今回のコロナウイルスの感染拡大は経済危機でしたが、リーマンショックは金融危機です。金融危機の場合には、この出口戦略は失敗します。

具体的な比率とは?

上記で、出口戦略には、アセットアロケーションが良いということを書きました。この方法なら、機械的運用と複利運用の両方の強みを享受できることが良いことです。では、この資産配分はどのように配分するべきなのでしょうか?

期日が遠い時には、債券の保有比率を0%にしてもよいのでしょうか? あるいは、期日が間近である場合には、株式の割合を0%にした方が良いのでしょうか? 実は両方とも違います。記事値が近くても期日が間近でも、株式も債券も両方ともある程度は保有しておかなければなりません。なぜなら、運用期間の途中で不慮のことで資金が大きく必要になる可能性もあるからです。

さて、その比率ですが、書籍など書かれているものを見ると、それぞれ25%から75%で考えられることが多いです。つまり、債権の比率が25%であるときには株式の割合が75%であり、逆に株式の割合が25%であるときには債券は75%です。例えば、年金暮らしになったときには、出来る限り安定絵t期に増やしていくためには債券が良いと言われています。しかし、すべて債券での運用というのはあまりよい判断ではありません。一部には株式を含めるべきなのです。なぜなら、債券は期間中に受け取ることのできる利率は一定であり、また投資元本は成長していきません。しかし、株式はリスクはありますが配当金が増加する可能性も投資元本が成長していく可能性もあります。このような点から年金暮らしの老後においても一定割合株式を含めた運用が必要になります。

逆に、老後資金の確保を目的とした運用の場合における若年層における運用の場合でも一定割合債券での運用が必要になります。なぜなら期中において、資金が必要になる場合があるからです。

このように投資においては必ず出口戦略を考えなければなりません。その時にはアセットアロケーションというものが非常に重要になってきます。特に、株式やETFなどで運用する場合には、大抵の場合には満期というものがありません。

インデックス投資で市場平均をとるのもよいですが、

超過リターンを狙うのもありではないでしょうか?

世の中には4%ルールという換金手法もありますが、

最後に、Twitter上でよく話がありました。換金手法について検討してみようと思います。

その手法というものが、「4%ルール」というものです。

これは、年間の換金する金額について、評価額の4%ずつであれば、半永久的に元本が継続するというものです。確かにこの手法は理論的には正しいです。特に株式型のインデックスファンドで運用をしている場合には、年間のリターンは平均すると5%を超えてくると思います。なので、4%程度の換金であれば、元本を取り崩すことになる確率は低いと思います。

ただ、この方法を真に受けるのは注意した方が良いことがあります。それは、この方法が適用できるのは運用資金が非常に多い一部の人間にしか適用できないということです。例えば、何か資金が急に必要なったときに、そのための資金準備だけでは追いつけないときもありますよね。しかもその瞬間が暴落の時ということもあります。しかも悪いことに、資金が必要になってくることは概して暴落の時のほうが多いのではないでしょうか? このようなことを考えると、株式古インベストメントは良い時は良いですが、悪い時には破滅的ですね。だからこそ、ある程度の資金準備をするために、債券などで運用を行って、万が一の時の資金準備のために利用するべきではないでしょうか?

まとめ

今回の内容は以上です。最後まで読んでくれてありがとうございます。

Twitter(@szkryhiichioku)をやっていますのでフォローしてもらえれば更新を見逃しません。

今回の記事では資産運用の出口戦略について書いていきましたが、これは利益を確定したり、損切をしたりするタイミングではなく、お金が必要になる期日を定めて、そこに対してどのように運用を進めていくのかということの考え方の一つです。

面白いと思っていただけましたら、こちらをクリックしていただけら励みになります

コメントを残す