みなさん、こんにちは! りょーへいです。

資産形成をするときに以前の記事で保険というものを紹介しました(以前の記事はこちら)。その中では、外貨建て保険で運用することによって、ある程度の保証を付けつつ、高利回りな外貨での運用を行うことができるので、定期預金にただ置いておくだけよりも、非常に高い利益が得られるということを書きました。今回は、その外貨建ての保険の中でも、個人年金保険で、指数連動型というちょっと変わったタイプの保険を紹介しようと思います。会社でこの保険の研修を受けた時に受けた感想は、「非常にいい仕組みをとっていて、お金に余裕があるならまずはこの保険で運用してみたいな。」と思いました。それでは詳細を紹介していきます。

〇指数連動型って、なんだ? コンセプトの概要

・5年あるいは10年の満期のある個人年金保険

・指数に連動して最終的に受け取ることのできる年金原資が決定する

・指数が下落しても年金原資となる衝立金は減少しない

・5年で10%近く、10年で20%以上増える見込み

〇指数連動? 指数下落も積立金は減らない?

この保険は、5年あるいは10年の個人年金保険ですが、最終的に受け取ることのできる金額はこの保険が対象とする指数の運用成果に応じて変わってきます。これはインデックス型の投資信託を思い浮かべてみればわかりやすいと思います。例えば、日経平均株価に連動するように組成されている投資信託はたくさんあります。この投資信託の場合には、最初に購入した金額を基準として日経平均株価が上がれば、その分利益が出ますよね。しかし、もし下がってしまったらどうでしょう? 下がってしまった場合には、その分だけ損失が出てしまいますよね。しかし、この保険はこの下がってしまったときにでも保証があります。もし下がってしまっても、直前の指数を基準としてそれより下には下がらないようになっています。この保険は、年に1回指数の判定日があります。それが契約応当日の前日なのですが、例えば9月1日にこの保険を契約した場合には、翌年の8月31日が判定日となります。その時に、前年の9月1日よりも指数が上昇していればその分積立金が上昇し、仮に指数が下落していたとしても積立金は減少せずにその価格でロックされます。

〇指数が下落した翌年、指数が上昇した場合にはどうなるの?

上で、指数が下がっ手も積立金は減少しないということを書きましたが、その後指数が増加した場合には、どうなるのでしょうか? 指数が増加した減少したことの判断基準はあくまで前年の指数の値を基準とします。つまり、2018年9月1日に100だった指数が2019年8月31日に95に下落してしまいました。その場合には、積立金の増減は0です。その1年後運用が順調に進み、2020年8月31日に103になっていたとします。この時の積立金は、いくら増えるのかというと、2018年9月1日の契約日基準で見た時の3ではありません。前年の2019年8月31日の95を基準とした8だけ増えます。つまり、基準とする指数の値は毎年変わっていくので、期間前半で運用がうまくいかなかったとしても、後半で指数が上がっていれば、その上がった分だけ積立金は増加するということなのです。

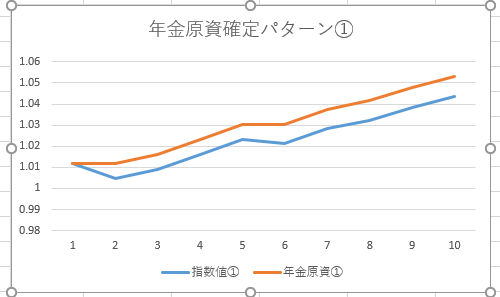

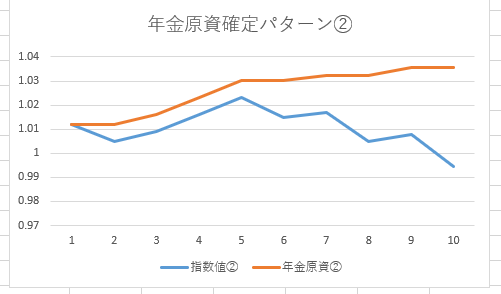

下のグラフを見てください。

上の画像は、指数での運用が最終的にプラスになったパターンで、下の画像が指数での運用が結果的にマイナスになってしまったパターンです。ここでは少しわかりやすくするために恣意的に数値を調整していますが、下の画像の場合、指数での運用結果は最初の値よりも下になってしまっています。しかし、この保険は指数が下落したとしても、積立金は下落しないので、最終的に年金原資となる金額は当初の金額よりも上になっています。このように、ただ指数に連動させるだけのインデックス型の投資信託では、損をしてしまう場合でも、保険という仕組みを利用することで、指定通貨建てでは当初の金額よりも大きくすることは決して難しくありません。

〇外貨保険のリスク、そしてその対処法

上記では、この保険がどれくらい利益が得られるのか、そして、損失を出す可能性を小さくする仕組みを紹介しましたが、当然外貨建ての保険ですのでリスクはあります。リスクは主に3つあります。①為替リスク、②中途解約リスク、③指数が上昇しないリスクの3つです。

①為替リスク

この保険は外貨で運用を行います。上記では、最低限度の保証があるということを伝えましたが、それはあくまで外貨ベースでの話です。その時々の為替の変動によって、満期での保険金は増減してきますし、また中途解約した場合でもその解約返戻金は為替の影響を受けて変動します。もちろん対処法もあります。二つあります。一つ目は、目標金額を定める方法です。目標を定めるということは、そこまで目標が達成されたら、自動的に円建ての保険に転換して年金原資を確定するということです。この方法をとることで、満期まで待たずして満足のいく利益を得ることも可能になっています。もう一つは満期になったとしてもすぐに円に換えないで外貨で受け取り、為替が回復したタイミングで円に戻すという方法です。為替レートは、上がりっぱなし下がりっぱなしということは全くなく、常に同水準を推移しています。そのため、為替が回復したタイミング、あるいは、為替が当初よりもよくなって、利益が得られるくらいになったときに円に戻すということができます。

②中途解約リスク

この保険は基本的に満期まで持つことを前提にした保険です。そして、保険というものは主に債券で運用を行います。そのため、途中で解約するとなると、その債権を売って現金化しなくてはなりません。そのため、次の2つのペナルティがあります。それが市場価格調整と解約控除です。市場価格調整とは、債券価格が金利の変動によって変動することです。そして、解約控除とは解約手数料のことです。このようなリスクに対処する方法としては、一番は解約しないことですが、突発的にお金が必要になることがありますよね。なので、そういうことが起こらないように当分使うよてえ位のない金額の範囲内で運用を行うことをお勧めします。

③指数が全く上昇せず、下がりっぱなしであるリスク

この保険は指数に連動し、指数が下落したとしてもその前年の積立金を基準として減少することはありませんが、為替の影響によって最終的な年金原資が減少する場合があります。このような指数に関するリスクはありますが、このリスクは非常に小さいです。20年のシミュレーションを行った結果、20年間で指数は2.5倍以上になっています。なので、今後指数が減少し続けて、積立金が全く増えないという心配は非常に少ないのではないでしょうか?

今回の内容は以上です。保険を利用することで、安定して高い収益を狙うことができます。しかも、この保険はその指数の運用がうまくいかなくても積立金が減少しないという保証がついています。その一方で、指数が増加した場合にはその分しっかり増加するという側面があります。このような面から、私は資金に余裕があればこのような保険で運用したいと考えております。

最後まで読んでいただきありがとうございます。今回の記事が面白いと思っていただきましたら、ぜひ「いいね」などのボタンをお願いします。

コメントを残す