みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

さて、みなさんが老後の金融資産を準備するときには、どんな手法を使っているでしょうか? 現在では様々な制度が整えられており、それを利用するメリットが非常に大きいです。通常の年金制度(自営業者であれば国民年金、会社員であれば厚生年金)だけでは、老後を豊かに生活していくには非常に難しくなる時代が来ると言われています。そこで今回は公的年金制度ではなく、その上の私的年金制度について考えていきましょう。

Contents

年金制度には大きく二つに分かれる

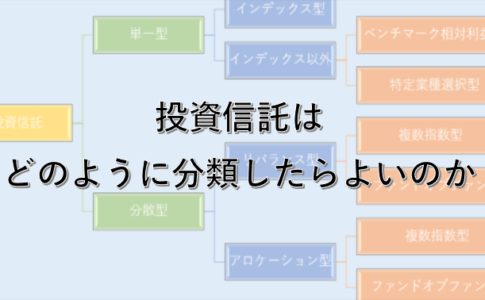

さて、私的年金制度の代表的なものとして、iDeCoというものがありますが、iこの制度の詳細を説明する前に私的年金制度には大きく二つに分けることができます。

確定給付年金と確定拠出年金

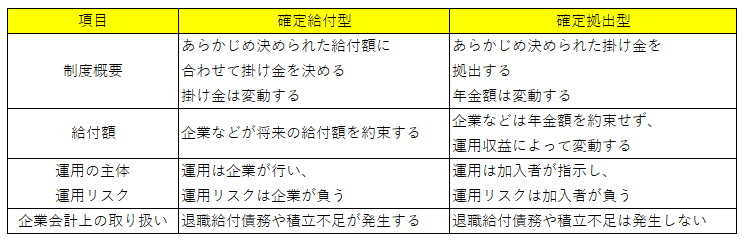

私的年金制度は、以上のような二つの制度に分けることができます。文字の通り、給付あるいは拠出どちらかが確定していて、どちらかが不確定であるものをいいます。つまり、確定給付年金は、給付額つまり受け取る年金金額は決まっているけれども、拠出額つまり、毎月積み立てる金額は決まっていない年金のことを指し、確定拠出年金は、拠出額つまり、毎月積立をする金額は決まっているけれども、最終的に受け取る金額は決まっていない年金ことを指します。

以下の表は、確定給付年金制度と確定拠出年金をまとめたものです

しかし、現在日本では、確定給付型の年金制度は、企業におけるリスクにつながるということから、採用している企業も少なくなってしまっています。そのため、確定拠出型の年金制度が主流になっています。

確定拠出型の年金制度は加入者の運用知識を求められる

確定拠出型の年金は、将来給付を受けられる金額は決まってはいません。実際に加入者が積み立てるコースを選択して、積み立てていかなくはなりません。様々なコースがあり、様々なリスクがあるものですが、国に認可されている制度なので、あまり詳しく詳細を気にしなくてもよいと思います。

ただ、積み立てるコースはできる限りリスクが高いコースから始めた方が良いでしょう。

確定拠出年金の代表格 iDeCoとは?

ここで確定給付型の年金制度と確定拠出型の年金制度について説明し、確定拠出型年金は受取金額が変動するため、加入者に運用に関する知識が求められるということを書きました。ここからは、確定拠出型年金の代表格であるiDeCoについて説明していきます。

iDeCoとは、個人型確定拠出年金を英語にしたときの略称です。

将来の年金を準備するための私的年金制度です。年金制度なので、保険制度に該当します。そのため、老齢給付以外にも障害になってしまったときや、死亡したときにも給付金が発生します。

老齢給付などの制度があるため、基本的には60歳になるまでは基本的には引き出すことはできません。

また、老齢給付目的で積み立てる場合であっても、自分で準備するよりも高い節税効果があります。

iDeCoの節税効果

iDeCoには、様々な節税効果があります。主に3点です。それが掛け金の拠出時、積立金の譲渡益、積立金の受取時

①掛け金の拠出時

まずは、掛け金の積立をする時のことです。掛け金を積み立てをするときには、その掛け金は、小規模企業共済掛金等控除に該当します。この小規模企業債掛金等控除が適用になる場合には、掛け金のすべてが所得税の控除の対象になります。

この控除を受けるためには、毎年確定申告をするか、給与所得者の場合には保険料控除申告書を事業者に提出しなければなりません。

②積立金の運用益

次に、積立金の運用がうまくいって、利益が発生した場合です。この場合通常通り自分で運用していた場合には20.315%の税金が発生しますが、このiDeCoという制度を利用して運用をすることによって、この税金を0にすることができます。

③給付を受ける時

最後に給付を受けるときにも節税効果が発揮されます。そのiDeCoで積立をしたものを一括で受け取るか年金で受け取るかによって適用される税制が異なります。

(1)一時金として受け取る場合

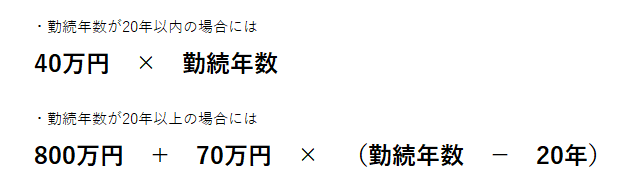

積立てた金額を一括で受け取る場合には、退職所得の控除の適用になります。以下の計算式が退職所得控除の計算式です。

そして、勤続年数における端数(例えば●年△か月の△か月のこと)は切り上げされます。

なので、例えば勤続年数が30年5か月の場合には、勤続年数が31年になり、退職所得の控除額は、1570万円になります。

(2)年金として受け取る場合

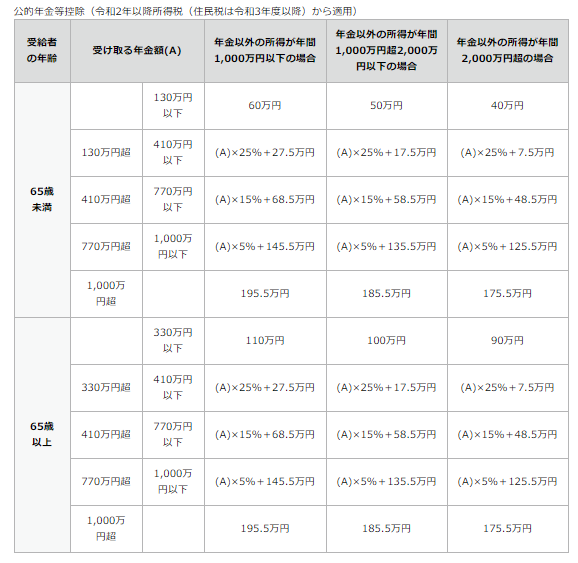

積立てた金額を年金として受け取る場合には、雑所得の課税対象になります。しかし、年金を受け取る場合には、独特の課税制度があります。

それが、65歳以上か65歳未満かの2つに分かれて、また年金以外の収入がどのくらいかによって区分され、そして、年金の所得がどのくらいかによって、発生する税金が異なります。

下の表が詳しい表になります。

まとめ

今回の内容は以上です。最後まで読んでくれてありがとうございます。

将来的には年金だけで生活のは非常に難しくなっていくと思いますので、今から税制優遇制度を利用して、準備していくことが非常に重要であると思います。

Twitter(@szkryhiichioku)をやっていますので、フォローしてもらえれば更新を見逃しません。

コメントを残す