みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

さて、今回の記事では、為替の変動要因について考えていきます。為替レートは、様々な要因で変動していきます。以前の記事で、「株価の変動要因」ということを考えましたが、為替レートは大きく異なる場合があります。それは、株価は実体がないものに対して、為替は実体があります。

Contents

為替レートとは?

為替レートとは、ある通貨と別の通貨を交換するときのレートのことを指します。商品を購入する時、商品の流れとは逆の方向に資金が移動されることになります。例えば、日本とアメリカの間で、日本の企業がアメリカに輸出をした場合には、商品が日本からアメリカに移動しますが、その逆の動きを資金が移動します。しかし、日本とアメリカでは利用する通貨が異なります。そのため、通貨を交換しなければなりません。この時の通貨を交換する時のレートを為替レートといいます。

円高ドル安・円安ドル高とは?

このように為替レートとは、外国と取引をするときに通貨を交換する必要があるので、その時のレートのことを指します。しかし、為替レートは、このように商取引だけに使われているわけではなく、投機目的でも使われています。例えば、FXや資産運用の一つとして外貨建ての資産を保有するという点です。このような場合には、為替レートの変動によって損益が決定します。まずは、この変動について考えます。

というのも、一般的に為替レートの円安円高などを考える場合には、多くの方が混同してしまうことが多いのが実情です。一般的に日本とドルの交換レートを表すときには、例えば1ドル=100円というように、1ドルあたり何円で取引されるかという方式で、表記されることが多いです。

例えば、1ドル100円の状況から、1ドル120円に変化した場合はどうでしょう? この場合は円高になったのか?円安になったのか? 数字が100円から120円に上がったので、円が高くなったと考える方もいますが、これは円安になったという意味です。

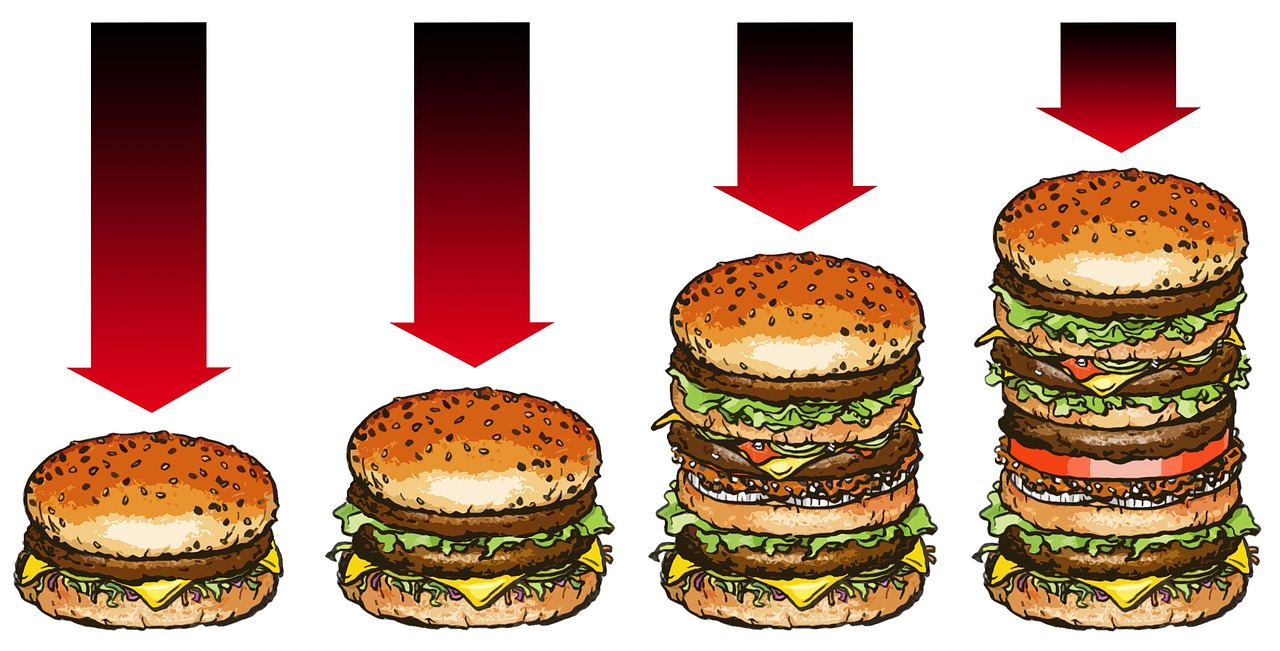

この場合には、1ドルで購入することができるもの、例えば、ハンバーガーを考えてみましょう。ハンバーガー1つの値段が1ドルであったと仮定しましょう。この時、為替レートが上記のように変動した場合、同じ1ドルのハンバーガーを購入するために、今までは100円で購入することができたのに、今では120円を出さないと購入することができません。つまり、ハンバーガーという効用を得るために、より多くのお金を出さなくてはいけなくなったということであり、その分日本円に対してドルの価値が上がったという意味です。逆を返すと、日本円の価値が下がったという意味です。

為替レートの変動要因

ここまで為替レートとはどのようなものなのかということや、為替レートの変動によって資産がどのように変動するのかということを考えてみました。では、為替レートはどのような要因で変動していくのでしょうか?

主な変動要因は、以下の三つです。

①二国間の金利差や期待インフレ率の変動

②国際収支による変動

③物価水準の変動

では、一つずつ考えていきましょう。

二国間の金利差、期待インフレ率

為替レートの変動要因として最初に挙げる要因は、二国間の金利差と期待インフレ率です。これは短期の変動に大きな影響を与えます。短期の変動要因としては、金利が大きな影響を受けますが、普段見ている金利というのは、名目金利を表します。通貨の価値は主に金利に現れますが、物価の変動と併せて考えなければ意味を成しません。

例えば年利3%の金利をつく債券で、100万円分購入している場合、年間で3万円の利息収入を得るようになります。しかし、年間の物価上昇率が1%である場合には、現在の資産価値がインフレによって1%減損するということを表します。つまり、物価上昇分を考慮した後の変動を考えると、2%の利益ということになります。なので、短期の為替レートの変動要因は、金利差だけではなく、期待インフレ率の変動なども考えていかなければなりません。

ドル円の状況で考えていきましょう。

ドルと円の場合には、ドルのほうが明らかに金利が高いですよね。この場合には、投機目的として、円からドルへ資金が移動することが想定されます。そのため、円売りドル買いの動きが想定されます。そして、ドルを購入した人たちは、ドルの債券などで運用をされるので、ドルの金利が下がっていきます。そして、二国間の金利差がなくなるまでこの動きが続くはずですが、実際にはそうはなりません。そこで期待インフレ率の登場です。

期待インフレ率の状況を考えていきましょう。これは主に、CPIやBEIで考えられることがあります。このような物価指数が高い場合、その国のほうが物価上昇が大きくなることが期待されます。つまり、物価情緒が高いということはインフレ率が高いということを表し、通貨の価値が下落する可能性が高いということを表します。

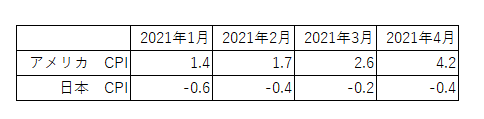

日米の期待インフレ率を見ていきましょう。ここでは、日米のCPIについて見ていきます。

参照ページはこちら

上の表が2021年1月以降4月までの日米のCPIの数値の変動です。

このように、日本よりもアメリカの物価上昇率のほうが圧倒的に大きくなっていることがわかります。このような場合には、期待インフレ率の高いアメリカドルへの売り圧力が働き、期待インフレ率の低い日本円に買い圧力が働きます。そのため、二国間の名目金利差がなくなるまで為替レートが変動することはありません。

そういう意味では、2国間の実質金利差が0になるまで資金の移動が行われるということととらえることも可能です。

経常収支の変動

上記で示した、日本円からアメリカドルへの交換は基本的には、投機目的の取引がメインです。しかし、記事の冒頭でも書きましたが、為替は実体経済と大きく関わってきます。為替レートの短期的な変動要因は、上記のような投機的取引をメインになりますが、中長期的な取引という観点では、実需が大きく関わってきます。

その代表的なものが、国際金融における経常収支という考え方です。

経常収支とは?

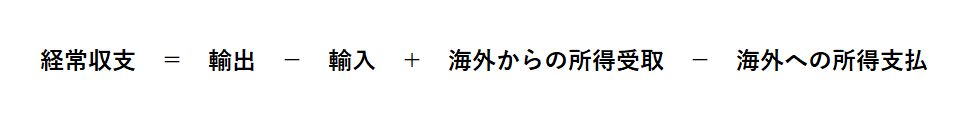

経常収支とは、以下のような計算式であらわされる考え方です。

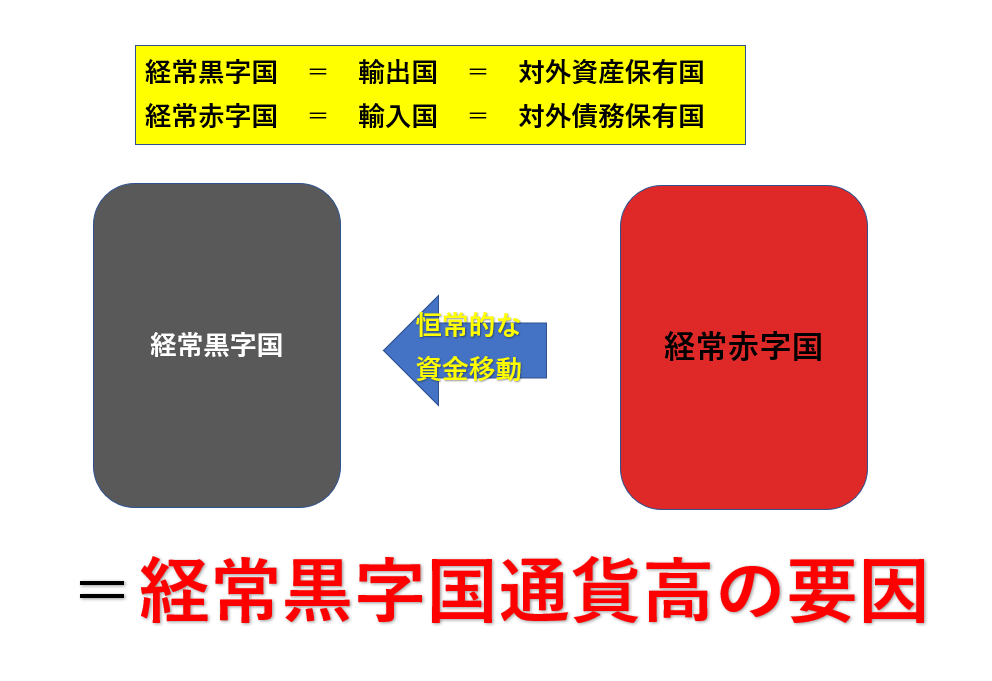

つまり、輸入よりも輸出が大きい場合については、経常収支が黒字になるという意味であり、主に日本や中国が経常黒字国に該当します。逆に、輸出よりも輸入が多い国の場合には、経常収支が赤字になり、アメリカやイギリスが代表的な経常赤字国になります。

このような経常赤字国と経常黒字国の間では、一定の資金移動の実需があります。

どういうことでしょうか?

経常黒字国の場合には、国全体で見ると資金に余剰があるということを指します。この資金余剰をほかの外国に貸し付けることによって、利息収入を受け取るという方法です。この方法がまさに、上記の計算式であらわしている「海外からの所得受取」ということを意味しています。

この利息収入は外貨で受け取る場合もある一方で、自国通貨で受け取る場合もあります。

このように自国通貨で受け取る場合には、その分外貨を自国通貨へ交換しなければなりません。

また、商取引は基本的には、ドル建てで決済されます。日本のように輸入よりも輸出のほうが多い場合には、ドルで支払うことよりもドルを受け取ることのほうが大きくなります。この受け取ったドルについてどうなのでしょうか?

そのままドルで保有していく場合も想定されますが、国内の取引に使う場合もありますので、円に換えることが想定されます。このような観点で、経常赤字国から経常黒字国への恒常的な資金移動が想定されます。つまり、ドルを売り円を買う動きが実需の観点で想定されるということです。

物価水準の変動

最後に為替レートの変動要因として、物価水準の変動ということについて説明します。

これは物価水準の変動は長期の変動要因ということになります。

二つの国で同じものを購入する場合、本来であれば価格は同じでなければなりません。例えば、多くの方がスマホを持っていると思いますが、同じ機種のスマホを日本とアメリカで購入することを想定した場合、支払う金額は円とドルで異なりますが、為替レートによって換算した金額では同じ金額にならなければなりません。

このように、モノの値段が、ほかの国でも同じ価格にならなければならないということを「一物一価の法則」といいます。

そして、長期的には各国通貨の物価水準が同じなるところに収斂するということを、「購買力平価説」といいます。それを測る指標として代表的なものがあります。

ビックマック指数

それがビックマック指数です。この指数はイギリスのエコノミスト誌が算出している指数で、マクドナルド社のハンバーガーである「ビックマック」の価格が「一物一価の法則」が成立した場合の為替レートを公表しています。

参考はこちらのページへ

この調査によると、日本では390円、アメリカでは5.71ドルとなっているようです。そのため、この価格を参考にすると、為替レートは1ドル68.30円になるようです。

このように長期的な観点で考えていきますと、各国の物価水準がどのようになっていくのかによって為替レートが変動していくようになります。

まとめ

今回の内容は以上です。最後まで読んでくれてありがとうございます。

資産形成をしていく中で外貨建て資産の保有をしている人が非常に多いと思いますが、長期的に考えて日本円の価値はどうなっていくと思いますか?

円安になっていくと考えるのであれば、為替リスクは負った運用手法をとっていったほうがよいでしょう。逆に、円高になると考えるのであれば、為替リスクをヘッジした運用手法をとっていったほうが良いのではないでしょうか?

ツイッター(@szkryhiichioku)もやっていますので、フォローしてもらえれば更新を見逃しません。

こちらの記事も読んでみてください。

⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩

コメントを残す