みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

さて、銀行員や証券会社の営業の場合には、顧客に保険などを販売することが多いと思います。特に外貨建保険の場合には市場価格調整というものが働きますよね。市場価格調整は保険のパンフレットに計算式が書いてありますが、ちょっと何言っているかわからないですよね。今回の記事では市場価格調整について、その計算を概算することができるようにしたいと思います。

Contents

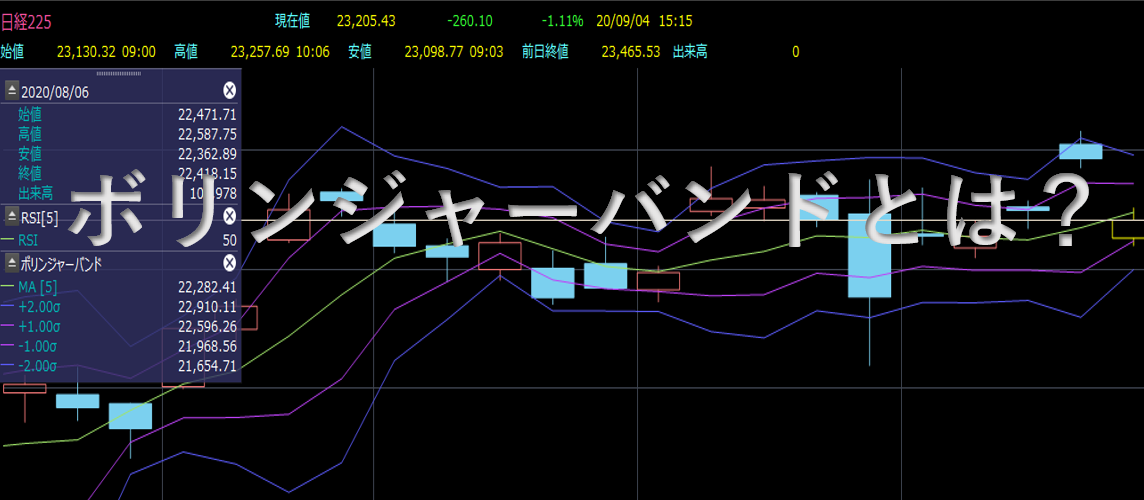

債券価格に最も影響を与えるのは金利

こういった保険の解約返戻金を見るときには、実際には保険会社に確認することがほとんどになると思いますが、金利の変動によって債券価格は変動します。

金利が下がると債券価格は上昇しますが、逆に金利が上がると債券価格は下落します。このように債券価格と金利の関係性は逆の関係性を持っています。

債券価格と残存期間

債券価格は金利の影響をもろに受けて、変動します。ただ、その変動性について債券によって異なります。金利が動いたとしても、債券価格が大きく動かないこともあれば、金利が少ししか動いていないのに、債券価格が大きく動くこともあります。

なぜこのような違いが生まれるのか?

それは債券には残存期間というものがあるからです。残存期間とは、その債券が満期までの間にあとどのくらい期間が残っているかということです。

この残存期間が長い場合には、債券価格は大きく変動しやすく、残存期間が短い場合には、債券価格は大きくは変動しないということを指しています。

金利の変動による債券価格の概算

では、次に金利が変動した場合には、債券価格がどの程度変動するのかということを、計算する方法を紹介します。この時算出されるのはあくまで概算です。

事例を考えてみましょう。

金利3%の時に投資家が新たに発行された債券をパーで取得したとします。この債券は10年満期のものとします。2年後、金利が1%まで下がったとします。この時に、最初に購入した債券はいくらくらいになっているのでしょうか?

まずはキャッシュフローを考えよう

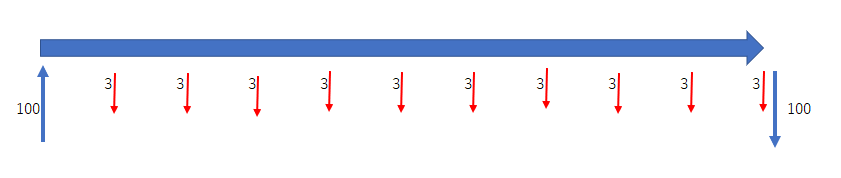

10年満期で年率3%のクーポンを受け取ることのできる債券をパーで取得した場合に想定されるキャッシュフローは以下のようになります。

この場合、受け取ることができる利益は30になります。

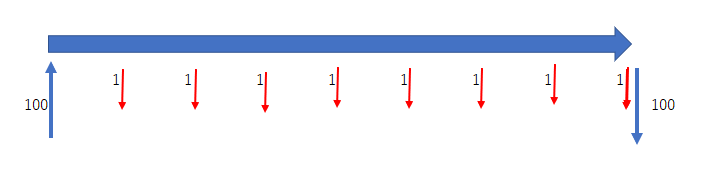

そして、2年経過後、金利が1%に下落した場合、2年前に取得した債券がいくらになっているか計算するためには、その時の新発の債券のキャッシュフローを考えてみましょう。

この債券で受け取ることのできる利益は8です。

債券は同一の発行体で、同一の年限であれば基本的には利回りは一致します。金利が3%から1%に低下した場合には、価格が変動します。

2年後のキャッシュフローを考えてみましょう。

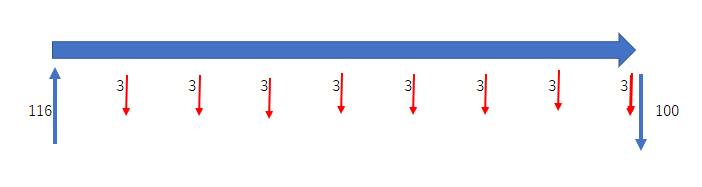

年率3%のクーポンで発行した債券は、残存期間は8年あります。つまり、3×8=24のインカムが今後見込めるわけですね。

しかし、現在の発行金利は1%であり、8年間で受け取るインカムは8です。この場合、それぞれの債券には24-8=16のインカムに差分が生まれます。

この場合、年率3%のクーポンで発行した債券は、116を支払わないと保有することができないものになります。

では、この場合のキャッシュフローを考えてみましょう。

この時には、3×8=24のインカムを受け取ることができますが、100-116=-16のキャピタルロスが発生することになります。このインカムとロスを合計すると、8になります。

このようになると利回りは一致します。

このように考えると、金利の変動と債券価格がなぜ逆の動きをするのかということと、残存期間が長いほど金利の変動によって債券価格が変動するのかということがわかると思います。

まとめ

このように債券価格は、金利の変動や残存期間の長短によって決まっていきます。今回紹介した方法を使うことで、金利の変動によって債券価格がどの程度変動していたかということをある程度計算することができます。

今回の内容は以上です。最後まで読んでくれてありがとうございます。

Twitter(@szkryhiichioku)をやっていますのでフォローしてもらえれば、更新を見逃しません。

コメントを残す