みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

さて、今回の記事では、投資信託を一つ紹介します。

今回紹介する投資信託は、

「LM・米国連続増配株ファンド」です。

Contents

LM・米国連続増配株ファンドの紹介

まず最初に、このLM・米国連続増配株ファンドについて紹介します。

投資信託には様々なものがあると思います。インデックスファンドやアクティブファンド、バランス型ファンドなどがあります。新型コロナウイルスが流行している最中では、成長株や小型株へ資金が集中し、そうした銘柄が大きく値上がりしていますが、逆に、インフラ系の銘柄やREIT関連の銘柄は、コロナの第1波の中で一度大きく下落して以降、なかなか回復していません。

この投資信託は、いわゆるバリュー株で運用を行うことをとっており、コロナ以降大きくは起伏しきってはいません。しかし、ダメな投資信託というわけではありません。どんな投資信託でも使い方とタイミングです。

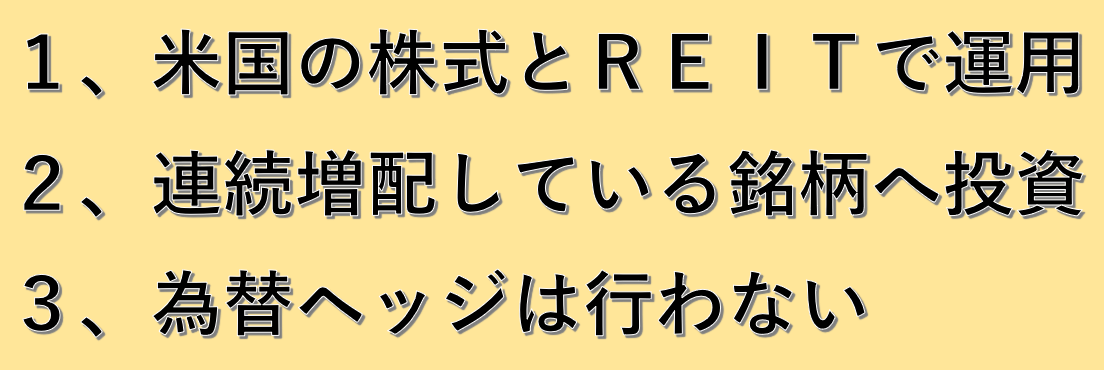

まずは運用方針から紹介します。

*運用報告書などはこちら

投資信託の運用方針

この投資信託の運用方針は主に3つあります。

最近の月次レポートによると、運用銘柄数は59です。

そして、この絞り込みをするときには、

①持続可能な配当利回りを維持しているかどうか

②過去の株価変動や収益性

をもとに銘柄の選定を行っています。

連続増配とは?

まず、この投資信託で運用の基礎になっている、「連続増配」について紹介します。

連続増配とは、原則として、

「10年以上連続して一株当たりの配当金を増やしている」ということを指します。

ちなみに、この配当金の原資は企業の利益なので、配当金を連続して増やすことができるということは、企業が毎年連続して安定的な利益を上げており、そして、その利益額も増加しているということを意味しています。

このファンドの組み入れ銘柄は?

運用方針を紹介したので、次に、この投資信託に組み込まれている銘柄の代表的なものを紹介します。まずは下の画像を見てください。

この画像は当該投資信託の目論見書の運用実績のページを転記したものです。2020年12月24日以降使用分の目論見書です。

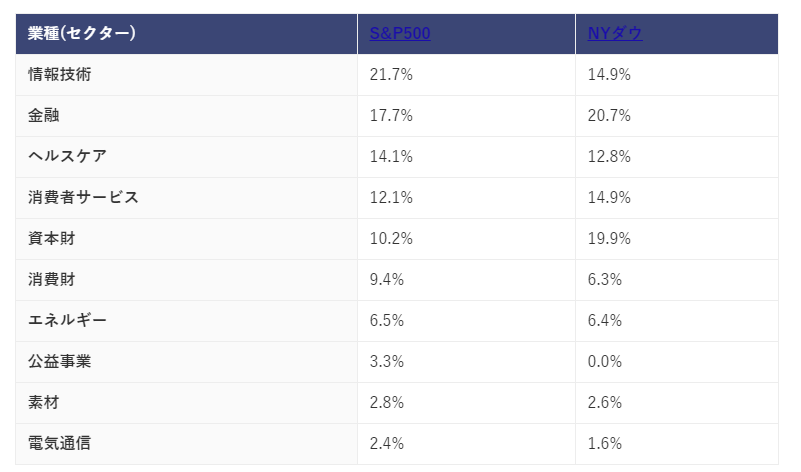

アメリカの代表的な株価指数には、S&P500やNYダウという株価指数があると思います。ちなみ、以下の画像がそれぞれの株価指数の業種別比率になります。

市場平均というとS&P500をベンチマークとして利用する場合が多いので、S&P500のみと比較することにします。この指数の場合には、構成比率は情報技術関連の銘柄が20%以上とIT関連の銘柄に比較的集中しています。

では、この投資信託の場合にはどうでしょう。ご覧いただければわかりますが、最も高い業種は公益事業です。公益事業とはどのような銘柄でしょう。公益事業とは、主に電力会社や水道会社、ガス会社など主に社会のインフラになる企業のことを指します。この投資信託の場合には、そういったインフラ系の企業の割合が25%以上も投資されています。

そのほかの高い配分比率を有している業種を見てみると、食料品関係が約20%、不動産(REIT)が13%、金融が12%程度となっています(上記添付画像参照)。

こういった銘柄は今後大きな成長が期待できる分野ではありませんが、人口が増加している限り安定的に利益を上げていくと想定される分野になります。ただ市場全体のパイが今後も大きく成長していくとはなかなか考えにくい場面ですので、競争はどんどん激化していくでしょう。そのため、個々の銘柄を見る場合には、いかにして価格競争から脱する企業になるかというところが重要になってくるのではないでしょうか?

運用実績について

次に、この投資信託の運用実績についてみていきましょう。

最近の市場動向を見ていく中でみなさんもご存知の通り、情報技術関連の成長銘柄が大きく上がっているのに対して、この投資信託で組み入れられている公益事業などのディフェンシブセクターはコロナ前の水準にはあまり回復していません。

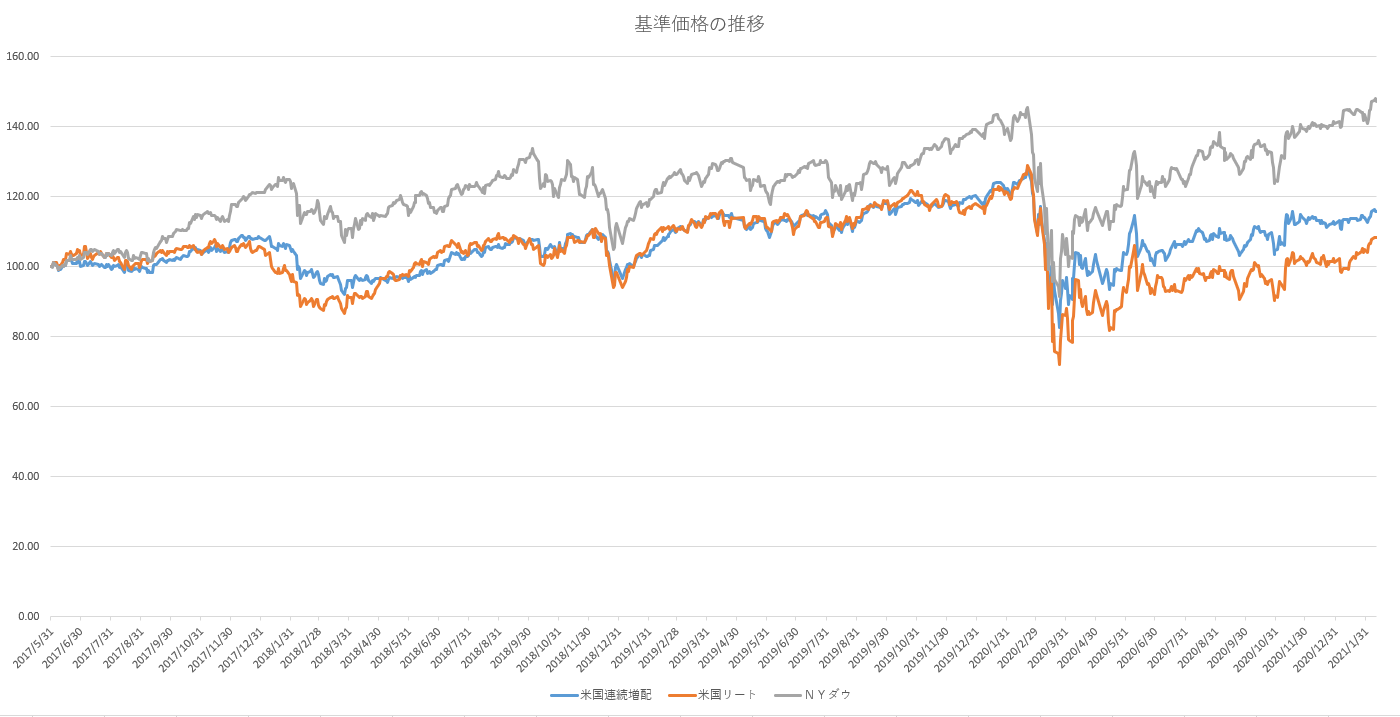

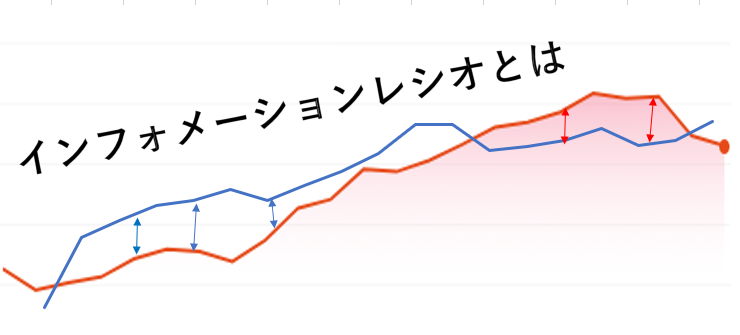

そのため、運用実績については、現在はあまりよくないかもしれません。まずは下記のグラフを見てください。

このグラフは、この「LM・米国連続増配株ファンド」とNYダウ、そして、米国リートのインデックスファンドを2017年からの推移を比較したものです。

NYダウは、2021年2月現在では、NYダウはコロナ前の水準まで回復し、過去最高値を更新するペースで上昇しています。

逆に、この投資信託やリートについては、コロナ前の水準までまだ到達していません。

しかし、こういった公益事業に関する銘柄も悪いことばかりではありません。

現在はコロナの中でまともな経済活動を行うことができないため、利益を上げられていない業種に運用資産が集中しています。しかし、平常の経済情勢では、値動きの幅が通常のインデックスや成長株と比べると非常に小さくなっているので、リスクを抑えて安定的な運用ができるのではないかと思います。

連続増配に投資をするということ

以上で、この投資信託についての説明になります。

ここからは、連続増配株で運用をするということは、どのような意味を持つのかということについて書いていきます。

連続増配株の特徴

連続増配株とは、上記でも述べた通り、

「10年以上毎年配当金を増やしている企業」

のことを指します。

そうした企業はどのような特徴があるのでしょうか? まずは企業が配当金を出す目的を説明します。

参照記事はこちら

配当金を出すのは、企業が資金調達をしやすくするため

配当金は投資家からすると、定期的な利息を受け取ることができるという点で、非常にうれしいものですが、企業にとってはキャッシュアウトになってしまうため、通常はキャッシュフローを悪化させてしまいます。なので、企業側からしたらデメリットになってしまう面があります。

しかし、上場企業の場合増資をして、資金調達をする場合には、現在の株価をもとにして新たに資金調達を行います。この時株価が低い場合には、株式での資金調達を効率的に行うことができません。なので、効率的に資金調達を行うために配当金を出して、その企業へ資金が集まりやすくしているのです。

配当金を出すのは利益成長が見込めず、株価の上昇が見込みにくいから

配当金を連続して増やすことができる企業は、先ほど説明した投資信託の運用対象となっている銘柄を見てみるとわかると思うのですが、比較的成熟している産業です。なので、今後企業が大きく成長して利益金額が大きくなっていくとはなかなか考えにくいです。

株価の水準は基本的には、以下の関係が成り立ちます。

株価 = EPS × PER

EPSは、一株当たりの利益金額で、PERは、ざっくり言うと期待値です。

株価の上昇は、このEPSかPERのどちらかが上昇したときに、上昇します。

しかし、成熟市場のため、EPSの大きな上昇は見込めません。そのため、株価が大きく上昇することは見込めません。そうすると、投資家から資金を集めることが難しくなってしまいます。だからこそ、配当金を出すことで株価の維持を図っているのです。

株価が上がるそのほかの理由(自社株買)

配当金を増やす企業、あるいは、配当金が高い企業に関するニュースを見ていると、自社株買いというものワードを見ることがあります。自社株買いとは、読んで字のごとくA社がA社自身の株式を購入するということです。こういったニュースは株価にどのような影響を与えるのでしょうか?

企業が自社株買いをしたところで、その目的短期売買ではありません。基本的には手放すことをも想定しない買いです。つまり、市場で上場している株式数が減るということです。これはEPSの上昇促します。先ほど株価はEPS×PERであると書きましたが、EPSが上昇するためには利益金額が増えるだけではありません。分母である株式数が減ることでもEPSを上昇させることができます。

このような株式数の減少することができる自社株買いは株価の上昇につながります。

連続増配株で運用をするときの注意点

最後に連続増配株で投資をするときの注意点について書いていきます。この投資手法には、定期的な利息収入を得ることができるという利点もありますが、万能な投資手法であるというわけではなく、デメリットや注意するべき点などもあります。ここからは、その注意するべき点を紹介していきます。

参照記事はこちら

連続増配株で投資成果が出るには長い時間と大きな金額が必要

連続増配株などの配当金を大きく出していくタイプの株式は、基本的には株価は大きくは上がっていきません。例えば、株価の上昇が期待できる銘柄の場合には、一年間に株価が2倍、3倍、あるいはそれ以上上昇するというのはそこまで珍しいものではありません。

しかし、こういった配当金が高いタイプの銘柄で受け取ることのできる配当金は株価に対して、せいぜい5~6%というのが限度ではないでしょうか?

このような特徴があるので、運用資産が少ない場合には受け取ることのできる配当金は当然少なってしまいます。なので、連続増配株で高いリターンを狙うためには資産が運用資産がたくさんなくてはなりません。例えば、配当利回りが3%の場合を考えてみましょう。運用資産が100万円の場合に受け取ることができる配当金は3万円です。逆に運用資産が1000万円あった場合にはどうでしょう? 受け取ることのできる配当金は30万円になります。1億円の運用資産の場合には300万円です。このように連続増配株で運用する場合には大きい金額必要になります。

また、連続増配株の場合その株を取得したときの配当利回りは通常そこまで高くないことが多いです。そして、年数がたっていく毎に連続して増配していくため、受け取る配当金が高くなっていきます。しかし、この配当金の額も劇的に多くなっていくことはほとんどありません。企業側からすると、配当金はキャッシュアウトにつながってしまい、財務状況の悪化になってしまうからです。だからこそ、連続増配株で高い配当金を受け取るためには長い時間が掛かってしまうのです。

このような理由から、連続増配株で高い運用成果を得るためには長い時間と大きな資産が必要になるのです。

まとめ

今回の内容は以上です。最後まで読んでくれてありがとうございます。

連続増配株は、成熟した産業で安定的な業績を高い業績を上げている企業へ投資をする投資手法です。そのため、他の投資手法と比べると安定的に配当金を受け取ることができます。

高いリターンは難しいですが、リスクも小さくなっています。

運用成果をしっかり上げるためには長い時間と大きな運用資産が必要になりますので、資産形成には向かないものなっていると思います。しかし、すでにある資金をもとに生活したり、その資金を取り崩していくことを想定している場合には、非常に有効的な投資手法ではないかと思われます。

Twitter(@szkryhiichioku)もやっていますので、フォローしてもらえれば更新を見逃しません。

併せて読みたい記事

コメントを残す