みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

みなさんは、SDG’sという言葉を聞いたことはありますか? 最近特に、新型コロナウイルス感染症の流行以降に、よく聞く言葉ではないかなと思います。最近のニュースでは、日本が2050年までにカーボンニュートラルを目指すということを聞いた人もいるのではないでしょうか? これも一つのSDG’sなんです。今回の記事では、このSDG’sとはどのようなことなのかということや、SDG’sを投資で使う場合にはどのような効果が期待できるのか?、そして、SDG’s投資をするときに注意した方が良いことなどを書いていきます。

Contents

SDG’sとは?

突然ですが、左のようなロゴを見たことはありませんか? これはSDG’sのロゴです。

突然ですが、左のようなロゴを見たことはありませんか? これはSDG’sのロゴです。

SDG’sとは、「持続可能な開発目標(Sustanable Development Goals)」の略で、2015年に国連にて採択された2030年までに、達成するべき17の大きな目標の総称のことを言います。そして、この17の目標の下にそれを達成するための具体的な目標が169個連なっています。

ますは、その17の目標を見ていきます。

それぞれを見ていくと、1~6については、「貧困や飢餓の根絶」、「健康や教育の増進」、「安全な水の確保」などのように、発展途上国の支援というものが見受けられます。

そして、7~12について、エネルギーの話や経済成長の話からまちづくりの話まで出てきます。こちらは日本などの先進国も密接にかかわってくる話ですね。

最後に13~17の目標についてみてみます。こちらは気候変動や陸と海の環境の話、そして、平和の話などのように、全体的な目標になっています。

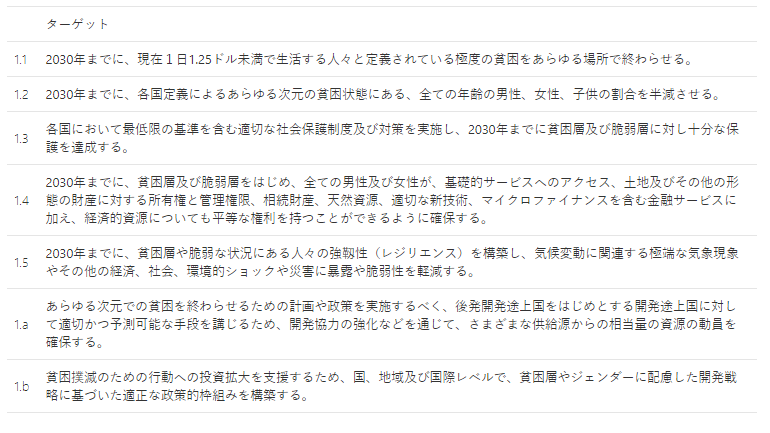

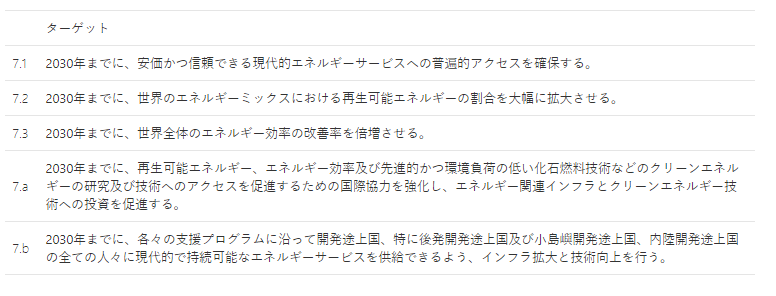

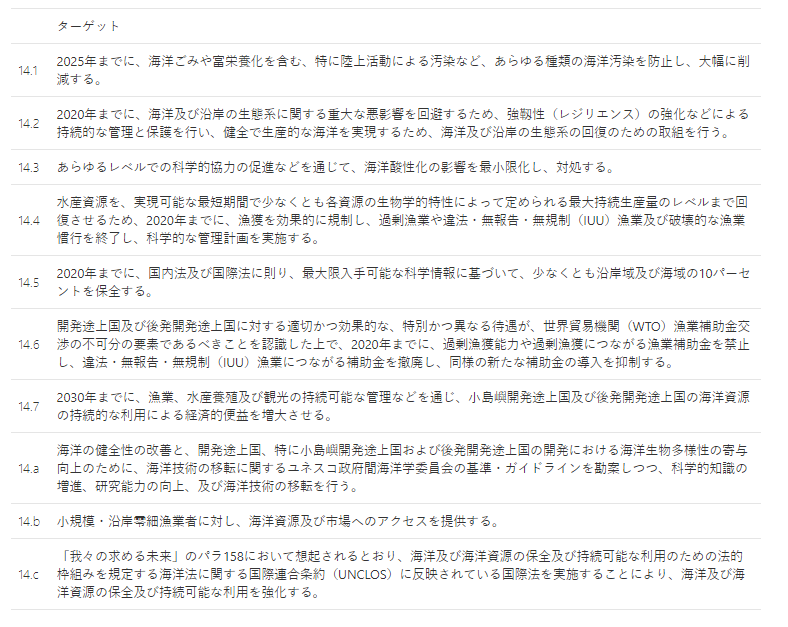

次にその下の169個の目標を見ていきましょう。(一部抜粋)

下に連なっている、169個の目標については、すべてを見るわけにはいかないので、17の大きな目標の内3つほど取り上げることにします。詳しく気になる方がいましたら、下の画像をクリックしてください。⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩⇩

1、貧困をなくそう

あらゆる場所で、あらゆる形態の貧困に終止符を打つ

7、エネルギーをみんなに そしてクリーンに

すべての人々に手ごろで信頼でき、持続可能かつ近代的なエネルギーへのアクセスを確保する

14.海の豊かさを守ろう

海洋と海洋資源を持続可能な開発に向けて保全し、持続可能な形で利用する

SDG’sと投資

さて、こんなSDG’sなのですが、投資にはどのように役に立ってくるのでしょうか? ここでは、SDG’sと投資と題して、SDG’sが投資をする上での重要なテーマになってくるということを書いていきます。

SDG’s × イノベーション

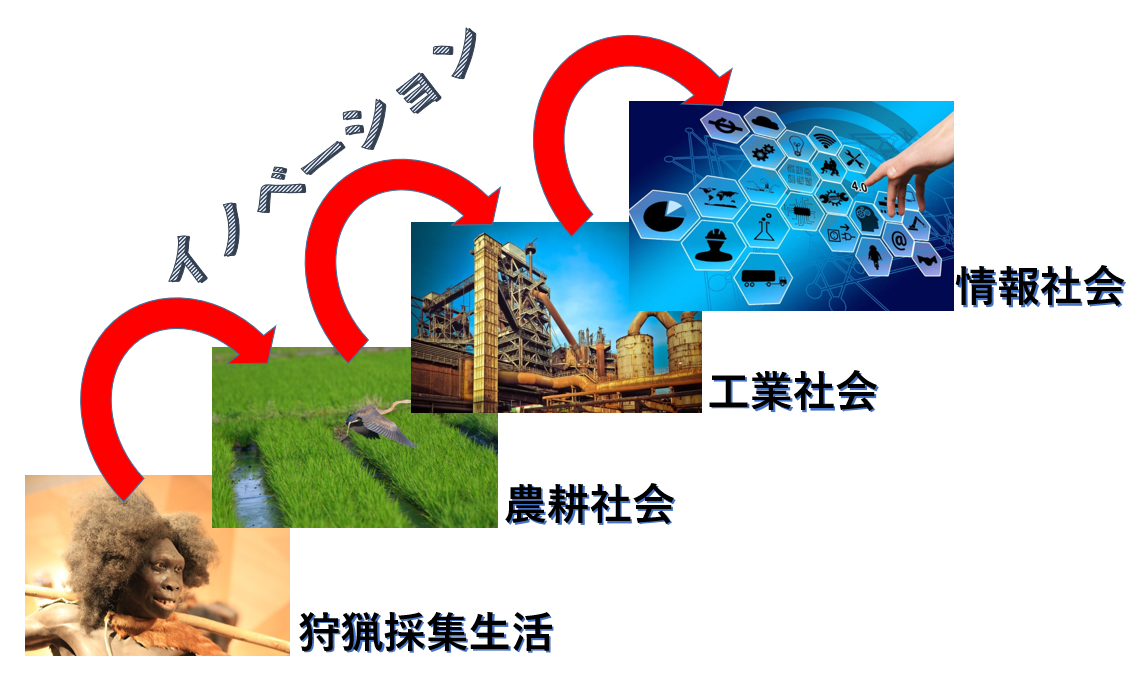

人類の歴史は、様々な技術革新の歴史でした。「狩猟採集生活から農耕生活へ」、「農耕生活から蒸気機関へ」、「石炭火力から石油火力へ」、「工業社会から情報社会へ」といった具合で、様々な技術革新の下、生活様式が変化していきました。

今回は、このSDG’sが技術革新を促進すると考えられます。ただ、この「SDG’s」という言葉は2019年ころまではあまり聞かなかった言葉だと思います。エネルギー問題だとか、貧困問題だとか確かに目に見える大きな問題であったかもしれませんが、差し迫って大きな問題としては取り上げている人はそう多くはなかったと思います。

しかし、2020年事態は大きく変わってしまったのです。新型コロナウイルスの感染拡大です。これによって、人々は強制的に生活様式を変化させざるを得なくなりましたね。この変化が「SDG’sのための技術革新」を促進すると考えられるのです。

人類の歴史においても、こういったウイルスの感染拡大というのは、その後の生活様式や政治経済的なものを大きく変化させています。例えば、14世紀に大きく流行し、ヨーロッパの人口の3分の1ほど減少させた黒死病は、中世の伝統的な封建制度の崩壊につながりました。18世紀のロンドンではコレラが流行し、そこで築かれた公衆衛生の考え方が現代でも用いられています。さらに、20世紀初頭に流行したスペイン風邪は、第一次世界大戦を早期に終了させたとも言われています。感染症やウイルスが世界に与える影響は非常に大きなものであると考えられます。今回のコロナウイルスもそのようになることは必至なのではないでしょうか?

特に大きな変化が期待される部門

こういった大きなイノベーションが期待されるSDG’sですが、特に大きな変化が期待される分野があります。

1、物流、移動分野

2、医療健康分野

3、エネルギー分野

4、食料分野

それぞれの分野の注目されているキーワードを紹介します。その詳細はキーワードをクリックすると、詳細をページへ飛びますので、気になるものがあれば見てください。

以上のようなキーワードが特に注目を集めている部門になります。

SDG’s投資は儲かるの?

それでは次に、SDG関連銘柄で運用を行うことは、儲かるのか? ということを書いていきます。

結論から言いましょう。

「今は儲かります。

ただタイムリミットもそう遠くはないでしょう。」

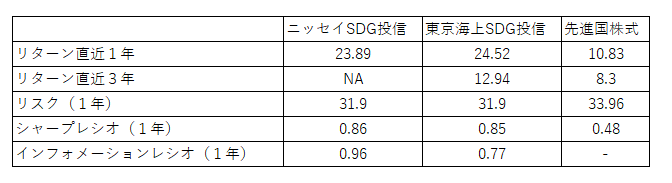

どういうことか説明する前に、過去3年間の投資信託の分析を見てください。

投信分析 ~SDGと市場平均~

この分析で使用する投資信託を紹介します。

①ニッセイSDGsグローバルセレクトファンド(資産成長型、為替ヘッジなし)

の2種類です。こういった投資信託のパンフレットなどを見ていると、「市場平均よりも高いリターンが期待できますよ。」ということが書いているので、比較対象は、MSCIコクサイインデックスに連動する投資信託、eMAXIS先進国株式インデックスを比較対象として分析をしていきます。

使用するデータについては、①の投資信託が、2018年5月28日に設定された投資信託なので、そこから2021年2月5日までの約3年間を分析対象としています。そして、分析をする基準価格は投資信託のそのものの基準価格ではなく、分配金を再投資した場合の基準価格で計算しています。先進国インデックスとニッセイの投資信託は分配金は出ませんが、東京海上の投資信託については年1回分配金が出る設定になっいるからです。

まずは直近3年間の基準価格の推移を見ていただきましょう。

これを見ていただくと、一目瞭然だと思うのですが、2020年3月付近が一つのターニングポイントになっています。青色がニッセイのSDG投信、オレンジ色が東京海上のSDG投信、グレーが市場平均の先進国株式です。

これは2018年5月28日の基準価格を100として、その後どのように推移したのかを示しているものですが、2020年3月までは3つの投資信託どれも同じように推移していますよね。若干市場平均が下回っていますが、2020年以降の価格差の広がり方に比べれば小さなものです。

このことは、コロナ前まではSDGという言葉はそれほど注目が集まっていなかったということとコロナ後はSDGという言葉が非常に注目を集めていることの証拠になると思います。念のため、二つの投資信託について、他の指標なども確認しておきましょう。

指標を見てみると改めてわかるのですが、どの投資信託についてもとっているリスクはほとんど変わらないですが、リターンが大きくなっています。そのため、市場平均と比べてSDG関連の銘柄を扱った投資信託はシャープレシオとインフォメーションレシオが大きく現れています。

このようにSDG関連の銘柄は、非常に注目度の高い銘柄であり、現在大きく値上がりしています。また、今後も新型コロナウイルスの感染状況が収束することは考えにくいところですので、今後も非常に期待ができる銘柄ではないかと思います。

この投資の注意点

タイムリミットがあります。 テーマは流行廃りがあり、長期投資向きではありません。

上記で、このSDG関連の銘柄は「今は儲かります。ただタイムリミットはそう遠くないでしょう。」と書きました。次にこの説明をしていきます。

今、このSDGの投資が非常に注目が集まっているのは、コロナの感染拡大によって、急激に生活様式などを変更しなければならないという状況に置かれ、そして、そのタイミングでSDGというテーマに乗ったという形になっていると思います。

なので、コロナが収束すると、市場平均を超えられなくなるのではないでしょうか? もちろん、このテーマは技術革新をテーマにして投資を行うので、長期的には右肩上がりになるでしょう。しかし、わざわざ市場平均をとらずにこの投資信託で運用を行うことに意味をなさなくなる時が必ず現れます。このような意味で、長期投資には向かないのです。なので、投資初心者の方はどうしてもという場合を除いて購入することは避けておいた方が良いと思います。

では、それはいつなんだ? という話です。

私は早ければ2022年半ば、遅くても2023年の後半ではないかと思います。

現状は、ワクチンの普及とそれに伴う集団免疫の獲得の達成によって、徐々に経済が回復していくことを想定されています。日本ではファイザー製のワクチンを輸入する形で、医療従事者や高齢者に優先してワクチンを打つ形になっています。しかし、この業務はそれぞれの地公体に任されている形になっています。そのため、なかなかスムーズには事は進まないでしょう。また、進んだとしてもワクチンは複数回打たなければならないですし、また、その感覚も1か月程度開けることになります。

さらに、ワクチンが普及したからと言ってすぐに経済が回復するわけではなく、元の水準と同等程度の経済活動を行ってもよいと判断できるまでには、時間が掛かるでしょう。そういったところで、世界がコロナから回復する時期は、2022年の半ばくらいになると思います。

テーマが廃ることよりも怖いこと

上記で、コロナ禍だからこそ、SDGというテーマに注目が集まり、そのテーマが廃り始めるとこの投資信託を保有することに意味はないのではないかということを書きました。こういったことによる機会損失はある程度時期や状況を見ながら運用をしていくことで回避することができると思います。

しかし、それよりも怖いことがあります。皆さんはグリーンウォッシュという言葉を聞いたことはありますか?

グリーンウォッシュとは、環境に配慮した、またはエコなイメージを思わせる「グリーン」と、ごまかしや上辺だけという意味の「ホワイトウォッシュ」を組み合わせた造語。一見、環境に配慮しているように見せかけて、実態はそうではなく、環境意識の高い消費者に誤解を与えるようなことを指す。グリーンウォッシュとは以下のようなことを意味します。

企業がブランドイメージを向上させたいという理由でありもしない“強み”をアピールした結果、NGOなどからグリーンウォッシュだと批判されることがよくある。グリーンウォッシュの種類はさまざまだが、特に次のような場合は注意だ。

1、サービス、商品に関係のない「緑」の画像が使われている(自然の写真や、緑色の包 装など)2、何の根拠もない「認証済み」「エコ」「省エネ」などの表現

3、隠れたトレードオフ:例えばファッションブランドの場合、衣服自体は「天然」または「リサイクル」素材でつくられているが、つくる過程ではCO2を大量に排出するなど、環境に大きく負荷がかかる。しかしマイナス面は伝えない。

4、無関係な訴求ポイント:特定の化学薬品をつかっていないとアピールしているが、それは何年も前に使用が禁止されたものである。また、動物実験を行っていないと言っていても、動物実験が義務付けられた中国のような国では意味をなさない。

5、「悪」と比較して正当性を訴える。オーガニックたばこの販売など

元サイトはこちら

もし運用先の企業にこのようなことがあれば、株価が大きく下がることは目に見えています。もちろん投資信託なので、何銘柄にも分散されており、一企業の事件でもそこまで価格には大きく影響は与えないと思います。

しかし、このような投資信託は基本的には集中投資をしているので、市場平均型の投資信託比べるとその影響は大きく現れる可能性が高いです。そのリスクが見えないからこそ、怖いのです。

まとめ

いかがだったでしょうか? SDG’sは非常に注目を集めているテーマですが、流行廃りの激しいのが投資の世界です。面白さ半分で運用をしてみるのは非常に良いと思います。しかし、中長期目線で運用する時にこの投資信託はそこまで利益を生まないのではないでしょうか? アクティブ型の投資信託で運用するのであれば、「ひふみ」や「スパークス」などが扱っているアクティブ型の投資信託で運用を行う方が効率が良い気がしてなりません。

今回の内容は以上です。最後まで読んでくれてありがとうございます。

Twitter(@szkryhiichioku)をやっていますので、フォローしてもらえれば更新を見逃しません。

併せて読みたい記事

コメントを残す