みなさん、こんにちは! マネーの育成術へようこそ!

この記事を開いてくれてありがとうございます。

さて、今回の記事ではグロース投資とバリュー投資のことについて書いていきます。

みなさんは、それぞれの投資手法について聞いたことはありますか? コロナウイルスが流行りだして、株価等が大きく下げていた2020年4月などの市場環境に関する記事を読んでいると、

「バリュー投資は、株価の適正水準を測ることが難しく、当面はグロース投資優位の環境が続くでしょう」

というような記事がありました。この記事を書いている2020年7月になって明らかになりましたが、その記事通りになりました。グロース投資は結果的に過去最高値水準を更新し続けており、例えば、自動運転技術を活用しているテスラは、自動車業界の中ではトヨタを抜き世界1位の時価総額を更新しました。また、そのほかのIT関連銘柄も軒並み過去最高値水準を更新し、こういったグロース投資優位の状態が続いています。

このような状況の中ですが、バリュー投資とグロース投資はどのような投資手法なのでしょうか?

〇バリュー投資

バリュー投資とは、現在の株価は高いのか低いのかによって、行動を変える投資手法です。

つまり、現在の株価が適正値となる水準よりも高いということであれば、その株は売却し、低いというのであれば購入するということです。こういった投資法で投資をする銘柄の代表的なものには、航空関連銘柄や電力銘柄などのインフラに関する銘柄やソフトドリンクや不動産などのように収益が大きく変動しにくい企業のことを指します。こういった企業の特徴として、以下の二つの共通点が挙げられます。

①その市場に参入するためには大きな設備投資が必要で、参入障壁が非常に高いこと

②その市場のパイの成長力が乏しく、そのパイの取り合いになる可能性が高いこと

その中で、そのパイを価格競争で取り合うのではなく、別の方法で競争をすることができる企業に対する投資手法

バリュー投資においては、現在の株価は適正値よりも割安なのか割高なのかということを判断しなければなりませんが、その目安となる指標として以下の二つの指標があります。

それが、

PERとPBR

です。

みなさんもこの指数に関しては聞いたことがあると思います。どんな指数なのでしょうか?

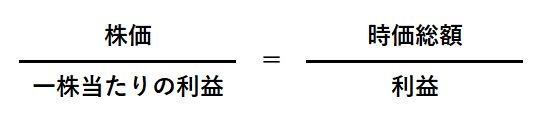

PERとは

PERとは、株価を一株当たりの利益で割った数値です。つまり、株価が上がればPERは大きくなり、逆に利益が大きくなるとPERは小さくなります。一般的には、この指数が15倍が適正値であると言われていますが、それよりも大きいからと言って必ずしも割高であるとは限りません。もちろん、以上に高い数値を出して居る場合には注意が必要です。そして、このPERの計算式は以下のような形に変形することもできます。これは、分子分母に発行済株式数をかけたものです。つまり、

の計算式が成り立ちます。この指数は会社の利益と会社の価値を比較しているわけですが、会社の利益が大きく変動するような企業へ投資する時にはあまり役立たないかもしれません。というのも、そもそもバリュー投資は企業の財務状況などから現在の株価が割高か割安なのかということに主眼を置いているために、あまり大きく利益が変動する場合には、適正な株価水準というものを考えることが非常に難しくなります。

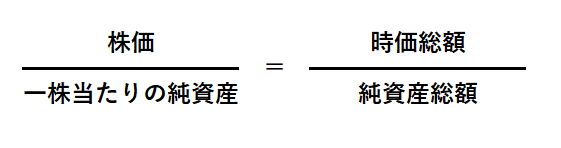

PBRとは

PBRとは、株価を一株当たりの純資産で割った数値です。上記と同様、株価が上がればPBRは上昇し、純資産が大きくなるとPBRは小さくなります。一般的には、この指数が1倍を下回っている場合には、非常に割安であると言われています。また上記と同様にこの計算式も分母分子に発行済株式数をかけて、以下のように変形することができます。つまり、

の計算式が成り立ちます。この指数は会社の時価総額(価値)と純資産総額を比較しています。そして、上記でも書きましたが、この指数は1倍を基準としています。つまり、時価総額と純資産総額が同等程度であることを示しています。

こうしたバリュー企業に対する投資のための指標として、PBRとPERを紹介しましたが、バリュー投資の時には、かならず適正値というものがあります。つまり、適正値を算出するためには、その企業の業績の測定と予想が必要になります。そのため、企業の業績として比較的安定していなければ測定と予想をすることは難しくなります。例えば、バリュー投資としての典型的な企業として、インフラなどが挙げられます。インフラ企業は、市場としての参入障壁が非常に高く、競合他社がなかなか生まれにくいという特徴を持っているため、業績が測りやすいです。また、バリュー投資の典型例として、その市場全体がほぼ飽和状態で今後の成長を期待することが難しい業界などもバリュー投資の一つです、典型例で言えば、コカ・コーラですね。皆さんもおなじみだと思いますが、コカ・コーラが主役のソフトドリンク市場は、今後の成長性というものはあまり大きくは期待できないですよね。そうした業界は、既存企業の知名度やブランディングが必要ですし、また、そうしたブランディングに成功していない企業の競争方法としては、価格競争などが挙げられます。こうした業界は、ブランディングと低価格による競争が起きているわけです。ただ、ブランディングに成功している企業は一定の顧客がいるので、収益や業績が測定ないし予想しやすいという特徴を持っています。

以上がバリュー投資とその時に使われる指標の説明です。次にグロース投資です。

〇グロース投資

グロース投資とは、その企業の成長性の高さに応じて、投資行動を変える投資手法です。

つまり、投資先の企業の成長性が高い場合は購入し、低い場合は売却するということです。こうした投資法で投資する銘柄の代表例としては、情報通信産業やIT関連の銘柄が多いです。しかし、このグロース投資はバリュー投資と比べる難しい面があります。というのも、バリュー投資はインフラ企業やソフトドリンク市場などのように大きな成長は見込めない市場の中で安定的な収益を上げている企業に投資するのに対して、グロース投資では現在成長している市場において、市場と同等以上に成長する企業を探さなければなりません。このグロース投資には以下のような特徴があります。

①その市場のパイが将来的大きくなる可能性が高いこと

②そのパイの成長性は乏しくとも、そ市場におけるプレゼンスが大きくなっていく可能性が高いこと

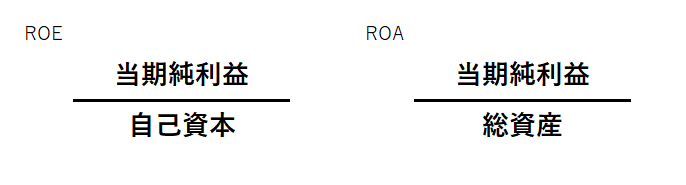

こうした投資法において、企業の成長性を測定していかなければなりませんが、その時に主に使われる指標は事業の投資効率に関する指標です。その指標は、主に2つあり、

ROEとROA

です。

ROE,ROAともに、資産に対して利益がどの程度であるのかということを指していますが、異なる点があります。以下が計算式です。

ROE(自己資本利益率)に関しては自己資本に対して利益がどの程度であったのかということを指すのに対して、ROA(総資産利益率)の場合には総資産に対して利益がどの程度であるかを指します。なので、通常はどうしてもROAのほうが小さくなります。また、ROEに関しても場合によっては以上に大きく出てしまう場合もあります。ROEは自己資本利益率ということなので、自己資本が小さくなればその分ROEが上昇します。企業は事業をより拡大するために借金をすることができるので、これを利用することでROEを大きくすることもできます。企業が借金をすることは悪いことだけではなく良いこともありますが、何事も過ぎたるは猶及ばざるが如しです。過剰に借金をしている企業に対してはいくら資金効率の指標が良くても注意しなければなりません。

以上のように、バリュー投資とグロース投資には、どういうところに注目した投資法なのかというところに違いがありました。もちろん、バリュー投資をする場合には資金効率は考えなくてもよいということではありませんし、グロース投資をする場合にはPER,PBRは考えなくてもよいということではありません。しかし、主眼を置いたり、特に注目したりする点として、以上のような傾向があることは間違いありません。そして、どっちの方法が優れているというわけではありません。

そして、私が書いたこの記事では、グロース投資バリュー投資のそれぞれの概略は書いたつもりですが、それ以外の実際にどのように投資をするのかということを書ききれていません。そこで、次の記事ではそれぞれの投資がどのように投資をしていくべきかなのかということを書いていこうと思います。

今回の内容は以上です。最後まで読んでいただきありがとうございます

Twitter(@kaikitouwa)をやっていますので、フォローしてもらえれば更新を見逃しません。

コメントを残す